Sommaire

1.... Retour sur les cycles à vagues. 3

1.1 Le cinquième

cycle (1961-1970) 3

1.2 Le Huitième

cycle (1982-1991) 5

1.3 Les cycles à

vagues sont des cycles plus longs que la moyenne. 7

2... Le onzième cycle (2009- ?). 9

2.1 Le cycle du

rapport i/p. 9

2.2 Le cycle

boursier 10

2.2.1 Evolution du

cours boursier 10

2.2.2 Tableau

récapitulatif 12

2.2.3 La mort de la

bourse. 15

2.3 Le cycle de

la rente foncière urbaine. 19

3... Prévisionnistes en chef 29

3.1 Critica da

economia. 29

3.2 Nuevo Curso

et 7 du Québec. 29

4... Annexe : Le cas des cycles à plusieurs

vagues 36

4.1 Cinquième

cycle. 36

4.1.1 Première

vague : vague v1. 36

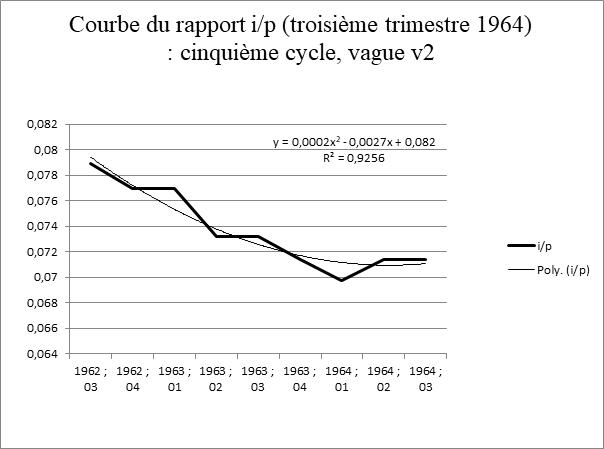

4.1.2 Deuxième vague

v2. 37

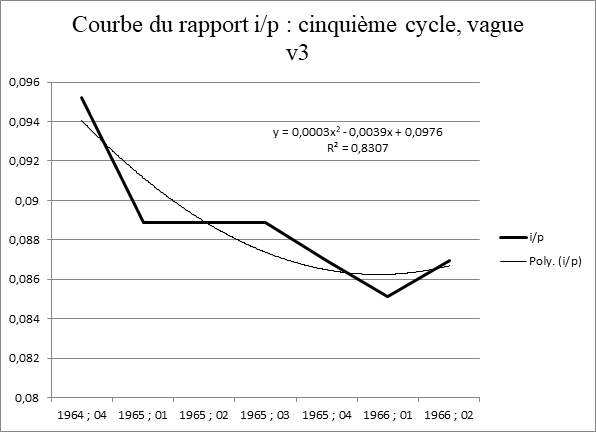

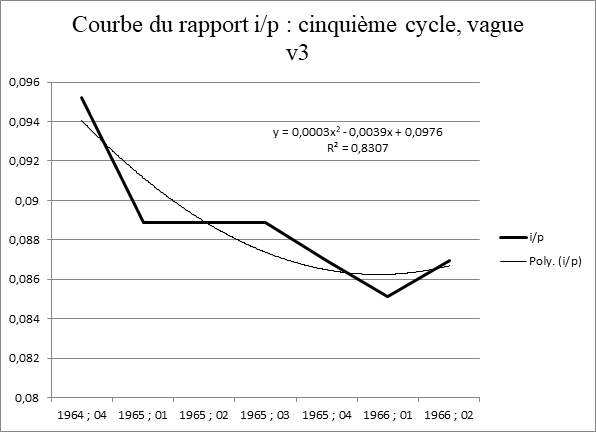

4.1.3 Troisième vague

v3. 39

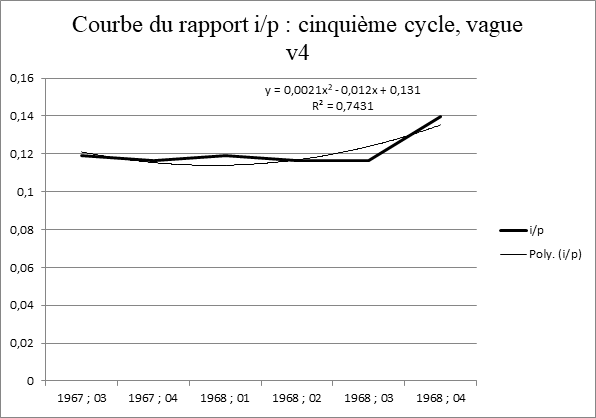

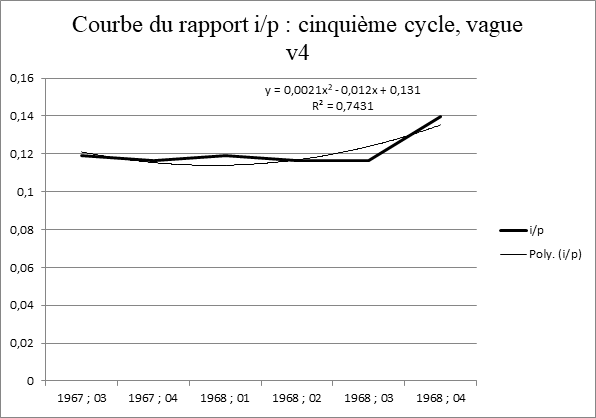

4.1.4 Quatrième vague

v4. 40

4.2 Huitième

cycle. 41

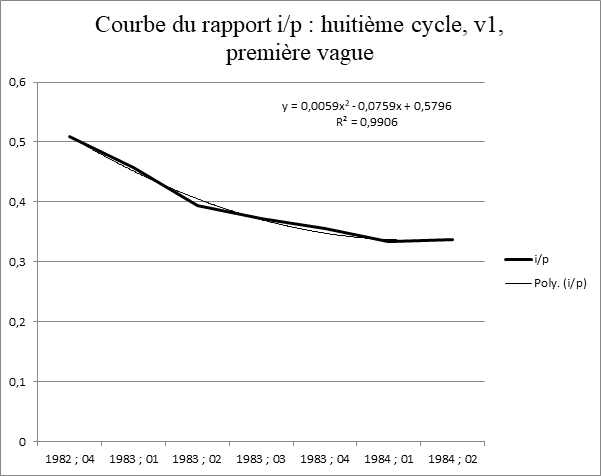

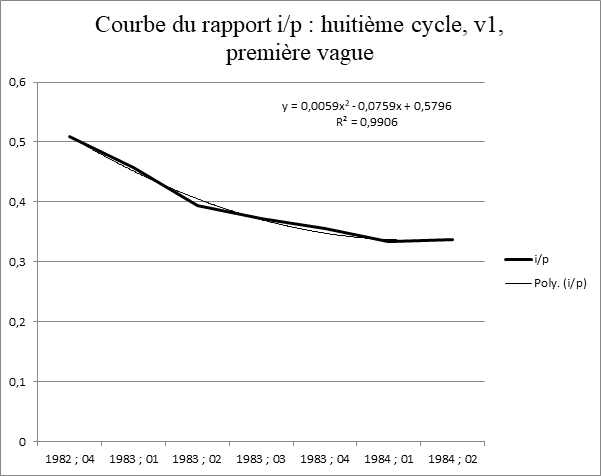

4.2.1 Première vague

v1. 41

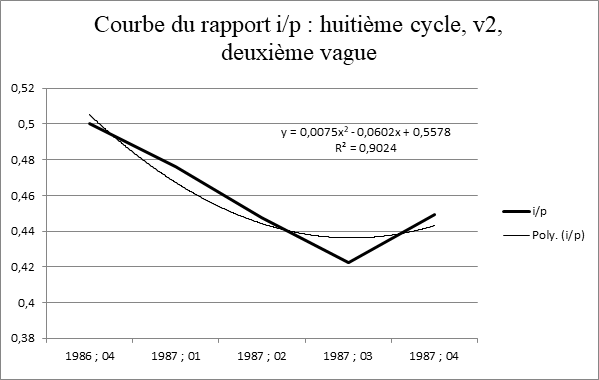

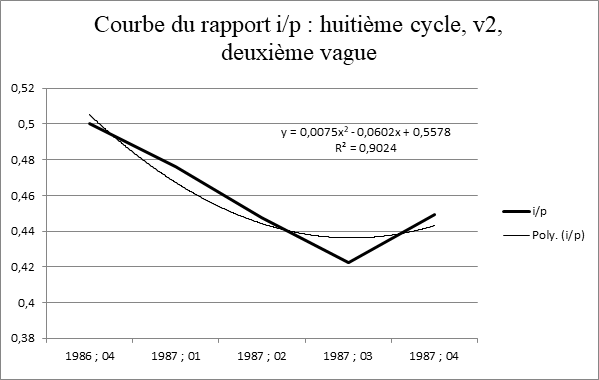

4.2.2 Deuxième vague

v2. 43

4.2.3 Tableau

récapitulatif 44

Dans le livre consacré au cycle des crises

depuis 1929, nous avons mis en évidence l’existence de ce que nous avons appelé

des cycles à vagues ; c’est-à-dire des cycles qui comprennent plus d’une

vague d’accélération. Selon une définition étendue, le cinquième cycle

présentait quatre vagues. Selon une définition stricte, à savoir les vagues qui

n’interviennent qu’après le point de retournement général, il n’en reste plus que

deux. L’analyse a été faite à partir des données stabilisées disponibles en mai

2016. Depuis un changement de base a eu lieu. Il ne doit pas avoir d’effet sur

les tendances générales. Compte tenu de l’évolution du cycle actuel, une

nouvelle attention doit être portée sur les cycles à vagues. Nous reprenons

l’analyse en nous appuyant sur les données actuelles, c’est-à-dire après le

changement de base qui est intervenu en décembre 2016.

|

1960

|

2

|

1,056

|

1,014

|

1,009

|

1,032

|

1,088

|

Avril 1960

|

|

1960

|

3

|

1,029

|

1,042

|

1,019

|

1,014

|

1,032

|

|

|

1960

|

4

|

1,061

|

1,045

|

1,048

|

1,03

|

1,024

|

|

|

1961

|

1

|

1,031

|

1,045

|

1,04

|

1,044

|

1,03

|

Février 1961

|

|

1961

|

2

|

0,914

|

0,972

|

1

|

1,007

|

1,016

|

|

|

1961

|

3

|

0,972

|

0,942

|

0,972

|

0,993

|

1

|

|

|

1961

|

4

|

0,923

|

0,948

|

0,936

|

0,96

|

0,98

|

|

|

1962

|

1

|

1

|

0,96

|

0,964

|

0,95

|

0,968

|

|

|

1962

|

2

|

1,054

|

1,027

|

0,991

|

0,986

|

0,97

|

|

|

1962

|

3

|

0,974

|

1,013

|

1,009

|

0,986

|

0,983

|

|

|

1962

|

4

|

0,974

|

0,974

|

1

|

1

|

0,984

|

|

|

1963

|

1

|

1

|

0,987

|

0,982

|

1

|

1

|

|

|

1963

|

2

|

0,951

|

0,976

|

0,975

|

0,975

|

0,99

|

|

|

1963

|

3

|

1

|

0,975

|

0,983

|

0,981

|

0,98

|

|

|

1963

|

4

|

1

|

1

|

0,983

|

0,987

|

0,985

|

|

|

1964

|

1

|

0,953

|

0,977

|

0,984

|

0,976

|

0,981

|

|

|

1964

|

2

|

1,024

|

0,988

|

0,992

|

0,994

|

0,985

|

|

|

1964

|

3

|

1

|

1,012

|

0,992

|

0,994

|

0,995

|

|

|

1964

|

4

|

1,024

|

1,012

|

1,016

|

1

|

1

|

|

|

1965

|

1

|

1,215

|

1,121

|

1,081

|

1,067

|

1,044

|

|

|

1965

|

2

|

1

|

1,097

|

1,075

|

1,057

|

1,051

|

|

|

1965

|

3

|

1

|

1

|

1,063

|

1,054

|

1,044

|

|

|

1965

|

4

|

0,978

|

0,989

|

0,993

|

1,041

|

1,038

|

|

|

1966

|

1

|

0,979

|

0,978

|

0,986

|

0,989

|

1,028

|

|

|

1966

|

2

|

1,022

|

1

|

0,993

|

0,994

|

0,996

|

|

|

1966

|

3

|

1,045

|

1,034

|

1,015

|

1,006

|

1,005

|

|

|

1966

|

4

|

1

|

1,022

|

1,022

|

1,011

|

1,005

|

|

|

1967

|

1

|

1,023

|

1,012

|

1,023

|

1,022

|

1,014

|

|

|

1967

|

2

|

1,28

|

1,153

|

1,102

|

1,089

|

1,076

|

|

|

1967

|

3

|

1

|

1,123

|

1,093

|

1,071

|

1,067

|

|

|

1967

|

4

|

0,977

|

0,988

|

1,07

|

1,06

|

1,049

|

|

|

1968

|

1

|

1,024

|

1

|

1

|

1,058

|

1,052

|

|

|

1968

|

2

|

0,977

|

1

|

0,992

|

0,994

|

1,041

|

|

|

1968

|

3

|

1,024

|

1

|

1,008

|

1

|

1

|

|

|

1968

|

4

|

1,172

|

1,099

|

1,058

|

1,049

|

1,035

|

|

|

1969

|

1

|

1,049

|

1,106

|

1,08

|

1,055

|

1,049

|

|

|

1969

|

2

|

1,025

|

1,037

|

1,076

|

1,065

|

1,048

|

|

|

1969

|

3

|

1,228

|

1,128

|

1,102

|

1,117

|

1,101

|

|

|

1969

|

4

|

1,086

|

1,15

|

1,112

|

1,098

|

1,11

|

|

|

1970

|

1

|

1,29

|

1,192

|

1,202

|

1,164

|

1,145

|

Décembre 1969

|

|

1970

|

2

|

1,057

|

1,159

|

1,138

|

1,155

|

1,135

|

|

|

1970

|

3

|

1,031

|

1,044

|

1,111

|

1,106

|

1,123

|

|

|

1970

|

4

|

1,067

|

1,049

|

1,052

|

1,099

|

1,097

|

Novembre 1970

|

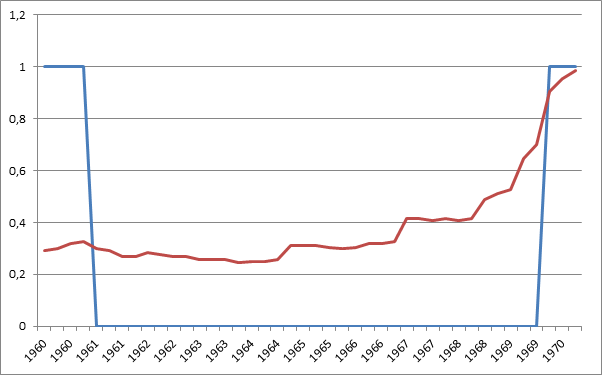

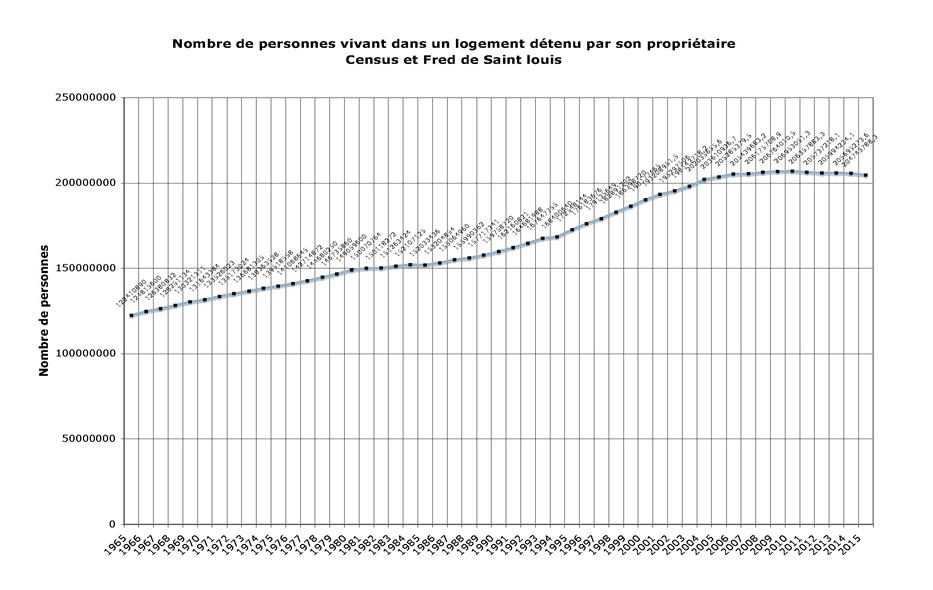

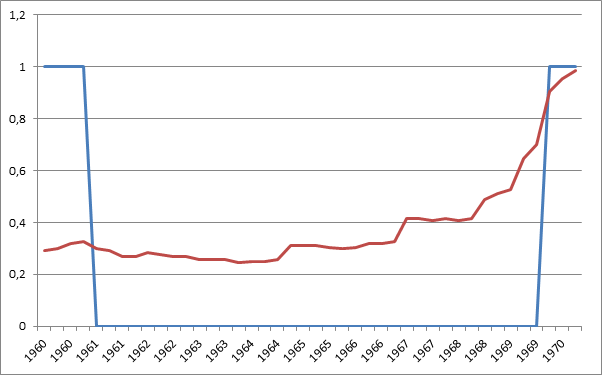

On peut distinguer trois vagues dans cette

série qui repose sur l’évolution du rapport i/p (intérêt/profit). Une

particularité de ce cycle est que le point de retournement de la période

d’accumulation du rapport i/p était en avance (premier trimestre 1964, surligné

en jaune) sur le point de retournement général du cycle fixé à partir de

l’analyse des autres séries au premier trimestre 1966 (données surlignées en

jaune). Du point de vue d’une définition stricte des vagues d’accélération, il

ne reste plus que deux vagues ; celles qui adviennent après le point de

retournement général de la période d’accumulation. L’analyse du cours boursier

nous a également conduit à distinguer, avant le point de retournement du

rapport i/p et a fortiori avant le point de retournement général, une quatrième

vague (ou une première dans l’ordre séquentiel) que nos méthodes ne mettaient

pas en évidence mais qui correspondait à une crise boursière importante :

la crise de l’électronique.

Comme le montrait l’évolution du rapport i/p,

nous avions affaire à un cycle de transition entre deux grandes catégories de

cycle : les cycles que nous avons appelés classiques (la phase spéculative

dominante est en amont du cycle) en opposition aux cycles complexes

(c’est-à-dire un ensemble de cycles qui présentent des particularités –

plusieurs vagues comme le cinquième et le huitième, une double crise comme le

septième (1975-1982) ou encore un cycle qui présente des signes d’interruption

prématurée comme le sixième cycle (1970-1975).

Dans le cinquième cycle, le rapport i/p a

progressé par paliers, faisant un bond à chaque vague (pour les quatre vagues).

Le schéma ci-dessous où les valeurs ont été multipliées par 3,5 pour des motifs

de mise en page illustre bien ces sauts qui ont été un facteur de création des

vagues.

D’autre

part, fait notable, le changement de base n’a pas modifié la tendance générale

mais dans le détail, nous pouvons constater que la durée des deux dernières

vagues a été modifiée. La première vague d’accélération suivant le point de

retournement (la deuxième détectée selon nos méthodes et la troisième selon

l’analyse générale) a duré 8 trimestres soit un trimestre de plus que lors de

l’analyse précédente, réalisée avant le changement de base. Ce constat fait

apparaître une nouvelle difficulté dans notre démarche : les données

historiques peuvent elles-mêmes évoluer et perdre une partie de leur

signification avec les changements de base. Nous reproduisons en annexe, le

chapitre du livre de 2016 consacré à l’analyse de ces cycles (soit en pratique

le cinquième et le huitième cycles) composés de plusieurs vagues dont certaines

peuvent être considérées comme parties prenantes de sous-cycles.

Dans

le cas du cinquième cycle, la comparaison des deux dernières vagues

d’accélération du rapport i/p laisse plutôt penser à une pause dans la vague

d’accélération qu’à un nouveau sous-cycle. D’autre part, ce cycle est

clairement un cycle de transition qui porte le rapport i/p à des niveaux encore

inconnus. De ce point de vue, la différence est nette avec le huitième ou les deux

sous-cycles sont nettement plus marqués. L’idée d’une pause dans un cycle de

transition est corroborée par l’analyse des autres séries. Aucune d’entre elles

ne marque de rupture dans la vague d’accélération.

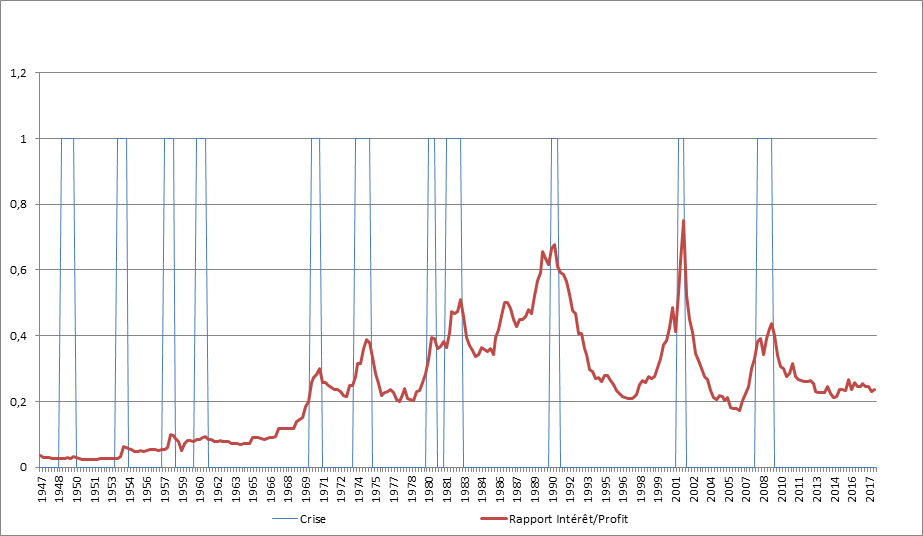

En comparaison, le huitième cycle comprend deux

vagues qui relèvent de deux sous-cycles. Le premier s’est, d’une certaine

manière, soldé par une crise financière d’envergure en 1987 mais la crise de

surproduction a été jugulée. En revanche, cette crise a escompté la crise

générale qui éclatera à la fin de la deuxième vague d’accélération. La crise

intermédiaire a émoussé l’importance de la crise générale. Toutefois nous

devons constater à nouveau que le changement de base donne une autre

physionomie à ce cycle. Désormais ce ne sont plus deux mais trois vagues qui

sont identifiées. Auparavant, nous avions une première longue vague qui

s’étiolait progressivement. Maintenant ce sont deux vagues successives ;

une première, faible, suivie d’une autre beaucoup plus puissante qui

s’interrompt au deuxième trimestre 1987. La crise financière éclatera en

octobre 1987. Ce qui constituait une seule vague a été décomposé en deux vagues

dont les bornes inférieures et supérieures sont identiques. L’analyse de ces

vagues a pour but l’analyse des cycles comme l’anticipation des crises à l’aide

de projections, ce sont les données de l’époque qui doivent être prises en

compte. Notre analyse générale ne s’est appuyée que sur les séries disponibles

en 2016. En revanche, pour le cycle en cours, nous utilisons bien les données

les plus récentes disponibles.

|

1981

|

3

|

0,949

|

0,996

|

1,001

|

0,981

|

0,983

|

Juillet 1981

|

|

1981

|

4

|

1,127

|

1,035

|

1,039

|

1,032

|

1,009

|

|

|

1982

|

1

|

1,156

|

1,142

|

1,078

|

1,07

|

1,059

|

|

|

1982

|

2

|

0,985

|

1,064

|

1,083

|

1,051

|

1,05

|

|

|

1982

|

3

|

1,017

|

1,001

|

1,048

|

1,065

|

1,044

|

|

|

1982

|

4

|

1,073

|

1,045

|

1,025

|

1,054

|

1,066

|

Novembre 1982

|

|

1983

|

1

|

0,899

|

0,983

|

0,994

|

0,992

|

1,02

|

|

|

1983

|

2

|

0,861

|

0,881

|

0,944

|

0,962

|

0,967

|

|

|

1983

|

3

|

0,943

|

0,899

|

0,899

|

0,944

|

0,959

|

|

|

1983

|

4

|

0,959

|

0,951

|

0,917

|

0,912

|

0,946

|

|

|

1984

|

1

|

0,948

|

0,953

|

0,95

|

0,924

|

0,918

|

|

|

1984

|

2

|

1,013

|

0,979

|

0,972

|

0,964

|

0,94

|

|

|

1984

|

3

|

1,064

|

1,038

|

1,007

|

0,994

|

0,983

|

|

|

1984

|

4

|

0,987

|

1,024

|

1,021

|

1,002

|

0,993

|

|

|

1985

|

1

|

0,977

|

0,982

|

1,008

|

1,009

|

0,997

|

|

|

1985

|

2

|

1,027

|

1,001

|

0,997

|

1,013

|

1,013

|

|

|

1985

|

3

|

0,949

|

0,988

|

0,984

|

0,985

|

1

|

|

|

1985

|

4

|

1,154

|

1,049

|

1,042

|

1,025

|

1,017

|

|

|

1986

|

1

|

1,06

|

1,103

|

1,053

|

1,046

|

1,033

|

|

|

1986

|

2

|

1,101

|

1,081

|

1,103

|

1,066

|

1,059

|

|

|

1986

|

3

|

1,086

|

1,093

|

1,083

|

1,098

|

1,071

|

|

|

1986

|

4

|

1

|

1,041

|

1,06

|

1,06

|

1,075

|

|

|

1987

|

1

|

0,968

|

0,984

|

1,016

|

1,035

|

1,039

|

|

|

1987

|

2

|

0,925

|

0,947

|

0,965

|

0,994

|

1,013

|

|

|

1987

|

3

|

0,957

|

0,941

|

0,95

|

0,963

|

0,987

|

|

|

1987

|

4

|

1,048

|

1,002

|

0,975

|

0,973

|

0,979

|

|

|

1988

|

1

|

1,003

|

1,025

|

1,002

|

0,982

|

0,979

|

|

|

1988

|

2

|

1,014

|

1,009

|

1,022

|

1,005

|

0,988

|

|

|

1988

|

3

|

1,048

|

1,031

|

1,022

|

1,028

|

1,014

|

|

|

1988

|

4

|

0,975

|

1,01

|

1,012

|

1,009

|

1,017

|

|

|

1989

|

1

|

1,118

|

1,045

|

1,046

|

1,038

|

1,031

|

|

|

1989

|

2

|

1,087

|

1,102

|

1,06

|

1,057

|

1,049

|

|

|

1989

|

3

|

1,042

|

1,064

|

1,08

|

1,055

|

1,054

|

|

|

1989

|

4

|

1,11

|

1,076

|

1,08

|

1,088

|

1,067

|

|

|

1990

|

1

|

0,968

|

1,035

|

1,037

|

1,048

|

1,06

|

|

|

1990

|

2

|

0,969

|

0,969

|

1,013

|

1,02

|

1,032

|

|

|

1990

|

3

|

1,083

|

1,025

|

1,006

|

1,03

|

1,032

|

Juillet 1990

|

|

1990

|

4

|

1,017

|

1,049

|

1,022

|

1,009

|

1,028

|

|

|

1991

|

1

|

0,899

|

0,957

|

0,997

|

0,99

|

0,986

|

Mars 1991

|

Lors

du huitième cycle, les deux grandes séries de vagues identifiées délimitent

deux sous-cycles. La crise de 1987 apparaît comme une crise intermédiaire qui

escompte la crise générale qui éclatera ensuite en juillet 1990. En ce qui

concerne le cinquième cycle, l’assimilation des deux dernières vagues

d’accélération à deux sous-cycles avait beaucoup moins de pertinence. La

troisième vague du cinquième cycle ne débouchait sur aucune crise et la méthode

de la tangente était inefficace pour faire la projection de la crise à l’issue

de la quatrième vague. Enfin, les autres séries, moins sensibles que le rapport

i/p, ne laissaient voir aucune discontinuité. L’idée d’une pause dans la vague

d’accélération due à des paliers dans la hausse du taux d’intérêt, hausse qui

annonce elle-même un changement d’époque dans la nature des cycles paraît la

meilleure interprétation du cinquième cycle.

Si

nous calculons la longueur des cycles que nous avons étudiés plus précisément,

soit les cycles depuis 1947, nous obtenons le tableau suivant :

|

Cycle

|

Durée du

cycle (en mois)

|

Durée de

la crise

|

Durée de

la période d’accumulation

|

|

02

|

53

|

10

|

43

|

|

03

|

47

|

8

|

39

|

|

04

|

34

|

10

|

24

|

|

05

|

117

|

11

|

106

|

|

06

|

52

|

16

|

36

|

|

07

|

92

|

22

|

70

|

|

08

|

100

|

8

|

92

|

|

09

|

128

|

8

|

120

|

|

10

|

91

|

18

|

73

|

|

11

|

107

|

|

107 (t)

|

Ces

nombres expriment la durée du cycle (y compris la période de crise - sauf pour

le onzième qui n’est pas terminé -). Le cycle le plus long de l’histoire des

Etats-Unis aura été le neuvième cycle suivi du cinquième et du huitième qui

sont des cycles à vagues. Le onzième cycle, qui, nous y reviendrons, est aussi

un cycle à vagues, a d’ores et déjà dépassé le huitième cycle. Il prend donc

pour le moment la troisième place mais la période d’accumulation est déjà la

deuxième plus longue de l’histoire comme le montre la durée de la crise propre

à chaque cycle. Comme nous n’avons aujourd’hui aucune raison de remettre en

cause l’optimisme des prévisionnistes de la bourgeoisie (nous n’avons détecté aucune

vague d’accélération depuis la fin de la première vague en 2016), il est fort

possible que ce cycle devienne le plus long de l’histoire.

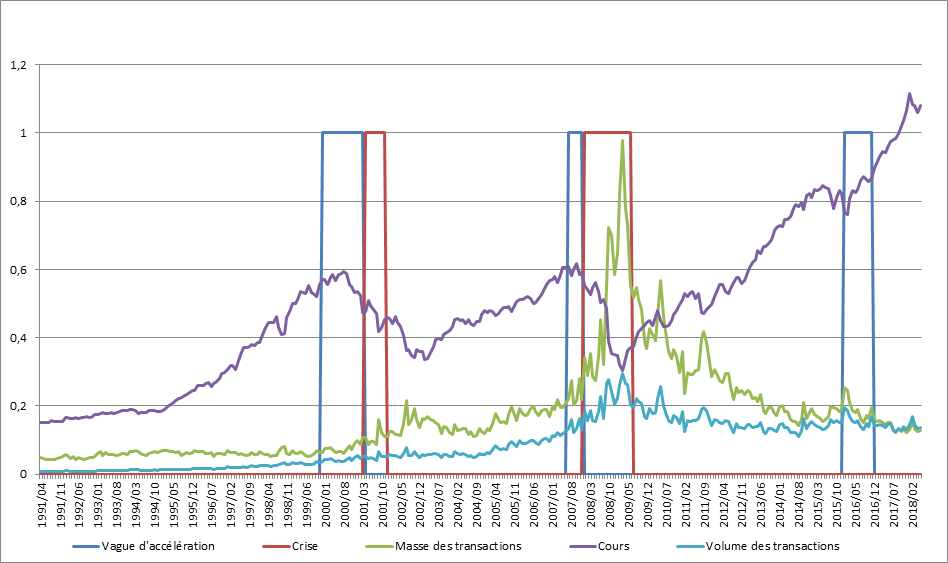

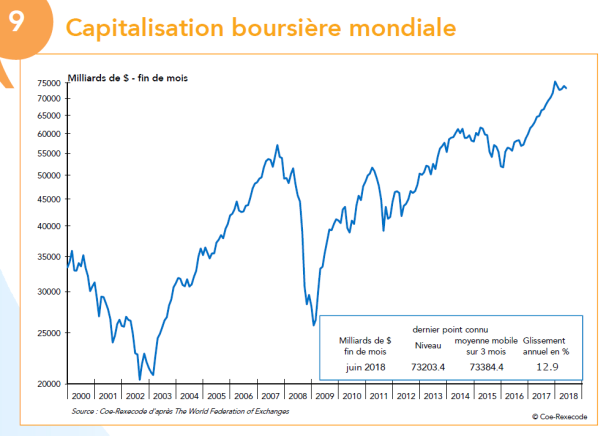

Nous poursuivons ici les commentaires entamés

dans la mise à jour n°6. Les évolutions de la bourse ne cessent d’interroger la

bourgeoisie. Dans les pays où la production capitaliste est la plus ancienne et

la plus assurée, les bourses ont perdu de leur intérêt. Le nombre d’entreprises

qui y entrent est moins important que celles qui en sortent. Aux Etats-Unis le

nombre de sociétés cotées a été divisé par deux en 20 ans. Au Royaume-Uni, la

tendance est identique ; pour deux sortants, un seul entrant. Dans le

reste de l’Europe, à l’exception de la Suède, la baisse moyenne est de l’ordre

de 20% en 10 ans. La Chine est à contre-courant mais il s’agit d’un capitalisme

encore jeune et plein de vitalité.

Pour lever des fonds, d’autres canaux se

révèlent plus intéressants : les banques, les capitaux-risques, les

particuliers fortunés sont des sources de financement alternatives tout comme les

fonds d’investissement qui deviennent des acteurs majeurs en mobilisant l’épargne

privée ou, comme les fonds de retraites, les retraites des salariés.

Compte-tenu des contraintes pour accéder à la bourse et s’y maintenir, ce qui

suppose notamment de diffuser une information détaillée et contraignante dont

la production est coûteuse, le coût d’accès aux

capitaux est actuellement plus élevé dans la Bourse que par l’intermédiaire des

autres sources. La taille des entreprises à partir de laquelle la Bourse prend

un sens augmente. Le phénomène est

amplifié par les rachats de grandes entreprises entre elles ; la taille

des entreprises sur le marché américain a doublé en vingt ans. Comme par

ailleurs le nombre d’actions tend à diminuer (il y a plus de rachats d’actions

que de créations), la Bourse évolue

vers un microcosme toujours plus dominé par les grands groupes capitalistes

financiers.

Il ne faut pas pour autant s’imaginer que tout

va pour le mieux dans le meilleur des mondes capitalistes. Les nuages

s’amoncellent au-dessus des bourses. Une crise financière indépendamment de la

crise de surproduction reste une possibilité que nous ne pouvons pas prévoir.

En tout état de cause, une crise financière accompagnera la crise de

surproduction. Généralement, ces crises précédent de peu de temps la crise de

surproduction proprement dite mais ce cas de figure n’est pas

systématique ; la crise de 1929 ou celle de 1980 (première partie du

septième cycle) sont là pour en témoigner. Au cours de ces cycles, la crise

financière est intervenue après que la crise ait commencé. En revanche,

lors du sixième cycle, le point haut boursier a été atteint bien avant la phase

correspondant à la vague d’accélération.

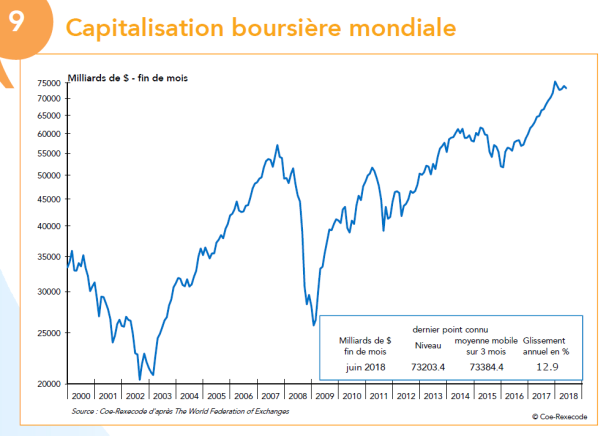

La capitalisation boursière américaine a

atteint un niveau record et au sein de celle-ci

des valeurs phares que les analystes désignent par le sigle FANG (Facebook, Amazon,

Netflix, Google) ont vu, depuis la dernière crise, leur capitalisation

boursière multipliée par neuf tandis que la capitalisation boursière mesurée

par le SP500 ne faisait que doubler. En 2018, ce sont seulement ces valeurs

(avec Apple) qui ont augmenté leur capitalisation boursière tandis que le reste

du marché (indice SP500) marquait un léger recul. Le ratio entre la

capitalisation boursière les bénéfices est ahurissant ; environ 100 en

moyenne. C’est-à-dire que la capitalisation boursière représente 100 ans de

bénéfices ou encore que le rendement d’une action de cette catégorie est de 1%.

Certes, nous sommes proches des taux d’intérêt

du marché et comme lors des crises financières de 1987, 2000 ou 2007 soit au

cours du huitième, du neuvième et du dixième cycles, la banque centrale est venue

au secours des marchés des actions et de la production capitaliste en inondant

le marché de liquidités. Mais la remontée des taux, comme des perspectives de

bénéfices moindres pourraient exercer une pression à la baisse d’autant plus

forte que l’on a multiplié les expédients qui ont permis de maintenir et de

faire prospérer les cours boursiers et en particulier ceux des FANG. La baisse

brutale du cours de Facebook confronté à des résultats décevants montre la

fragilité de l’ensemble.

Le marché des actions a atteint un plus haut

historique en 2018. Il est largement surévalué. Alors que dire d’entreprises

dont la capitalisation boursière est grotesque, transformant par exemple, Jeff

Bezos, le patron d’Amazon en un des hommes les plus riches du monde (riche en

capital fictif pour l’essentiel) alors qu’Amazon depuis des décennies a

rarement connu un exercice positif ( - en 2018, les premiers bénéfices sérieux

sont cependant présents -). Ces entreprises nous sont présentées comme des

géants aux pouvoirs considérables mais leur réalité économique est beaucoup

plus précaire. On ne niera pas l’importance sociale d’un réseau comme Facebook

qui rassemble plus de 2 milliards de personnes mais son importance économique,

bien qu’en forte progression et qui plus est dotée d’une rentabilité très

conséquente - ce qui peut justifier l’optimisme des capitalistes financiers -,

est très en-deçà de cet effet social. Son chiffres d’affaires est inférieur à

EDF ou Deutsche Telecom ou encore Telefonica. En 2016, il était au niveau

d’Orange. Si la rentabilité est très importante – caractéristique de l’économie

du logiciel en situation de monopole - elle est également

fragile.

De l’argent facile a aidé la longue

convalescence du capitalisme étasunien. Comme le montre notre tableau (cf.p.14),

le niveau absolu des transactions était, si nous comparons les même phases d’un

cycle à l’autre, plus de trois fois plus élevé dans la phase de décélération,

deux fois plus élevé dans la phase de prospérité, plus de 40% de plus dans la

phase de post-prospérité et encore 15% de plus dans la vague d’accélération. Nous

avons cependant montré qu’il fallait relativiser ces écarts car nous avons vu

que ce cycle était jusqu’à présent du type spéculatif et non surspéculatif et

que le niveau relatif des transactions (en les comparant à celles du cycle

précédent pour la même phase) avait tendance à baisser phase après phase (le

phénomène est encore plus marqué pour ce que nous avons appelé la masse des

transactions où elles sont moindres pour les deux dernières phases du

sous-cycle).

Les observateurs ont cependant fait remarquer

que les rachats d’actions par les entreprises avaient été encouragés par

l’accès à des prêts à bas taux d’intérêt et que ces rachats étaient un des

facteurs déterminants de la hausse des cours. Une analyse rapide des bilans des

entreprises américaines montre également que l’endettement de celles-ci a cru

de manière très importante depuis 2007, tandis que les achats à crédit

d’actions n’ont jamais été aussi élevés ; le record de 1929 a été battu.

Ce que la littérature économique appelle des

entreprises zombis, c’est-à-dire des entreprises mort-vivantes contraintes à

une fuite en avant dans l’endettement et qui ne se maintiennent à flot qu’avec

le soutien des banques, par une politique de bas taux d’intérêt et de crédit

facile, représentent une part croissante des entreprises cotées. Ce type d’entreprise

qui est à la limite de ce qui relève, pour le marxisme, du capital fictif

au sens II ou f (c’est-à-dire frauduleux, fallacieux, factice) figure parmi les

premières victimes désignées en cas de retournement du marché ou du

resserrement du crédit.

Tout récemment, une étude de la banque centrale

américaine, parue en mars, est

venue alimenter les craintes de la bourgeoisie. Désormais, plus personne ne

doute qu’une nouvelle crise de surproduction (ils ne l’appellent

pas comme ça – ce qui serait trop prêter au marxisme -) viendra clore ce cycle.

Le cycle est déjà passablement long et peut-être sur les rails pour être le

plus long cycle de l’histoire des Etats-Unis. Il n’empêche qu’il est plus

proche de sa fin que de son commencement. La recherche de signes précurseurs

permettant d’anticiper la débâcle générale reste une préoccupation permanente

des spéculateurs, afin de tirer les marrons du feu tant qu’il est encore temps,

comme des sauveteurs patentés du mode de production capitaliste, afin de

prendre les mesures les plus appropriées pour voler à son secours. L’étude de

la FED, la banque centrale, montre que dans nombre de cas, les « récessions »,

c’est-à-dire les crises de surproduction ont été précédées par l’inversion de

la courbe des taux, c’est-à-dire que la différence entre le taux d’intérêt à

long terme et le taux d’intérêt à court terme devient négative. Or, en juillet

2018, la différence entre le rendement des bons du trésor à 10 ans et celui des

bons du trésor à 2 ans a rejoint le niveau de 2007, juste avant la crise

générale. Il n’y a pas encore

d’inversion des taux mais les courbes se rapprochent suffisamment pour susciter

des commentaires souvent tintés d’inquiétude.

Comme nous l’avons vu, une crise financière

reste possible sans pour autant déboucher sur une crise générale de

surproduction. Le huitième cycle, avec la crise d’octobre 1987, le montre

parfaitement. Elle était intervenue deux trimestres après la fin de la vague

d’accélération qui mettait fin au premier sous-cycle. La vague d’accélération

qui clôt le premier sous-cycle du cycle actuel, le onzième selon notre

numérotation, est finie depuis bien plus longtemps. Si une crise financière

éclate en dehors d’une nouvelle vague d’accélération, nous serons incapables de

dire si elle est une crise autonome qui fait suite à ce premier sous-cycle ou

s’il s’agit de la fin de la période progressive du cours boursier et donc

anticipe la crise de surproduction du cycle. En effet, il est possible que

cette période progressive prenne fin en dehors de la vague d’accélération (cas

du sixième cycle -1970-1975 – par exemple).

Compte tenu de sa régularité l’inversion de la

courbe des taux reste un élément d’appréciation intéressant – à en croire

l’appréciation portée par COE-Rexecode dans sa lettre du 3 mai 2018, c’est

l’écart entre les taux à 1 an et les taux à trente ans qui donne le résultat le

plus net – mais comme le

souligne l’ex-président de la banque centrale, Ben Bernake, plutôt que

d’annoncer une crise, la situation actuelle est une conséquence de la politique

monétaire menée par la banque centrale dont la taille du bilan a singulièrement

gonflé sous l’effet de la politique d’assouplissement monétaire (« quantitative

easing »).

Ce phénomène avait été anticipé par certains

experts :

« Alors

que la réduction du bilan devrait en théorie jouer principalement sur les taux

d’intérêt à long terme, l’absence de réponse couplée aux récentes hausses du

taux d’intérêt à court terme pourrait avoir pour conséquence d’aplatir la

courbe des taux aux Etats-Unis et ainsi réduire la marge d’intermédiation des

banques. »

(Paul Hubert, 28 avril 2017, https://www.ofce.sciences-po.fr/blog/la-reduction-du-bilan-de-la-reserve-federale-quand-a-quel-rythme-et-quel-impact/)

D’autre part, les taux ont

tellement baissé que les écarts entre les taux à long terme et à court terme

sont moins significatifs que par le passé. Un rapprochement des taux est donc

beaucoup plus facile aujourd’hui sans pour autant avoir la même signification.

Les profits des banques, les

pressions pour arrêter la hausse des taux d’intérêts conformément aux intérêts

des capitalistes financiers et des entreprises devenues dépendantes d’un

endettement grandissant quitte à laisser encore plus désarmé le pouvoir

politique quand la

crise éclatera, voilà sans doute le pourquoi de l’agitation actuelle autour de

la courbe d’inversion des taux.

Cette inversion n’a pas encore eu

lieu. Dans la mesure où cet élément d’appréciation conserve un intérêt, nous

confronterons, dans un prochain texte, de manière plus détaillée ces données

avec nos propres catégories.

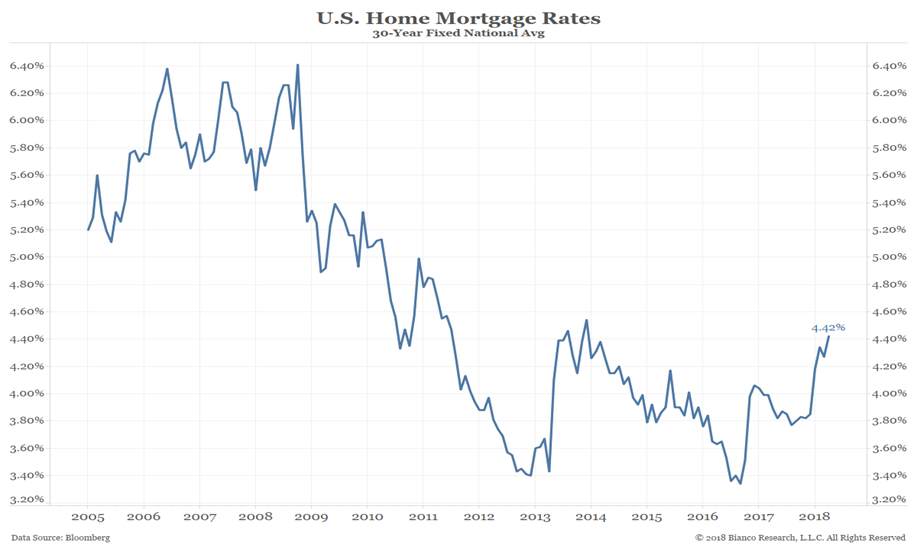

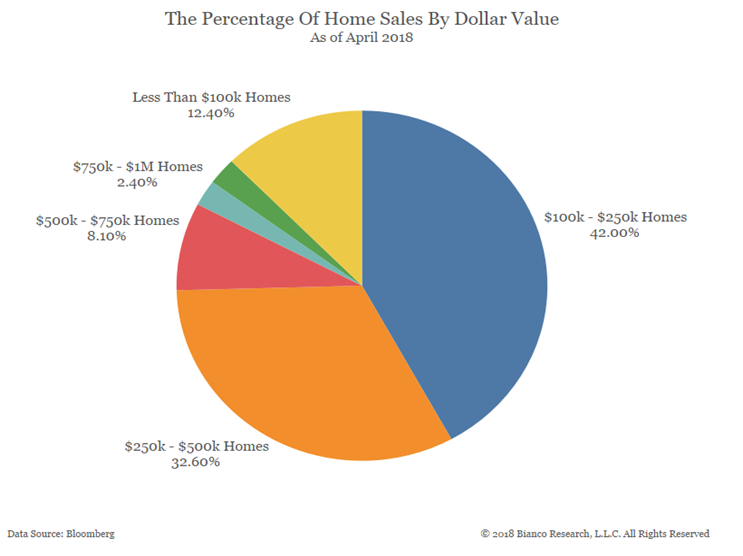

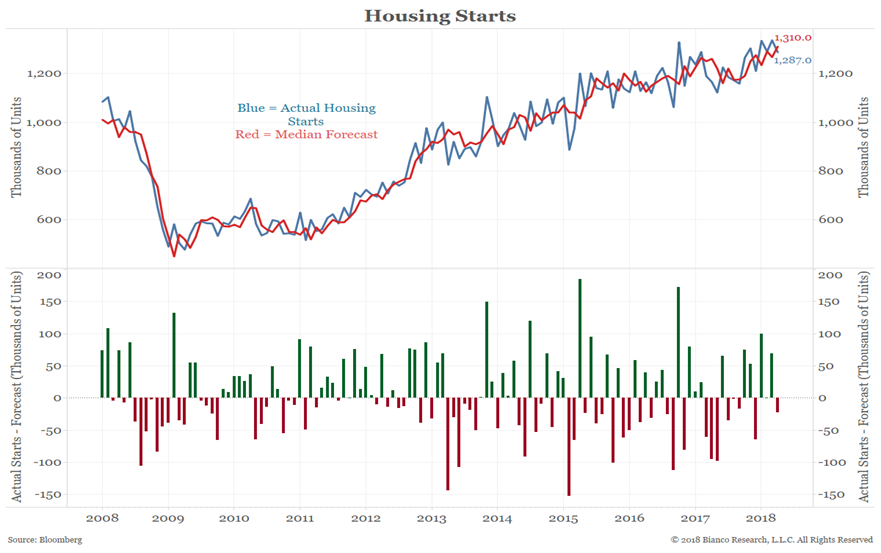

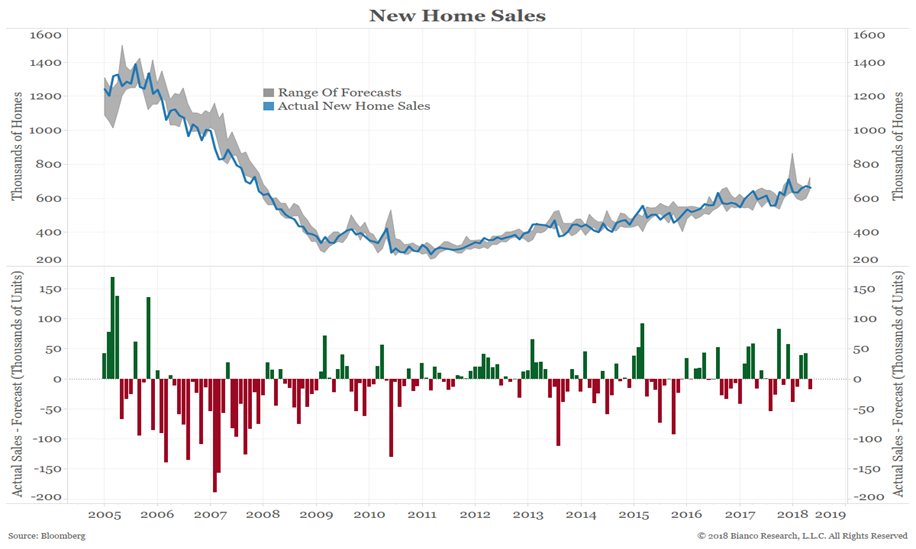

Nous renvoyons à la mise à jour du numéro 5 (décembre

janvier 2017) de cette série d’analyse pour la présentation de ce cycle.

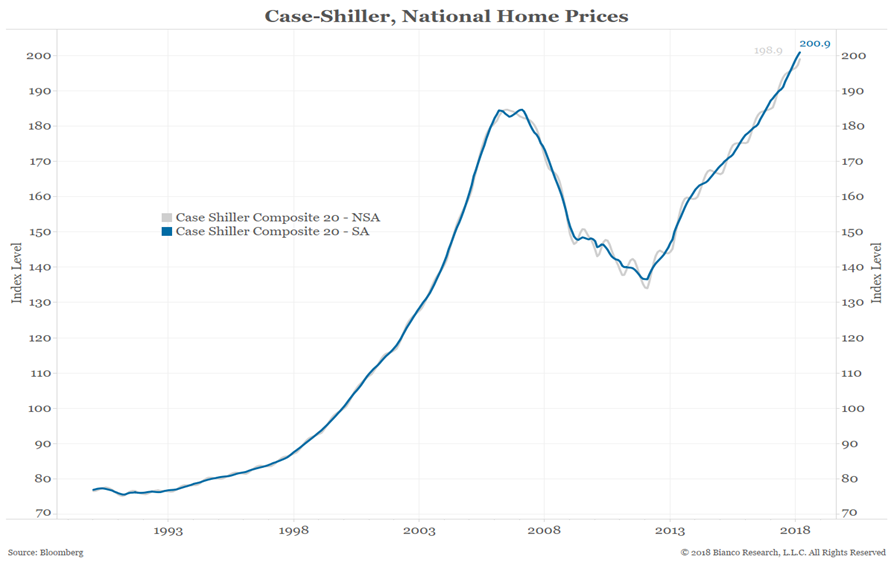

L’indice Case-Shiller continue de progresser et bat de nouveaux records

historiques, du moins en termes nominaux. La valeur réelle des habitations est

encore en dessous de son niveau de 2006. Les seuls signaux qui

sont mis en avant par quelques Cassandre sont une forte augmentation de l’offre

tandis que la demande pourrait être minée par la hausse des taux d’intérêt et

le niveau des prix. Une baisse de l’indice devrait en résulter si cette analyse

s’avère conséquente.

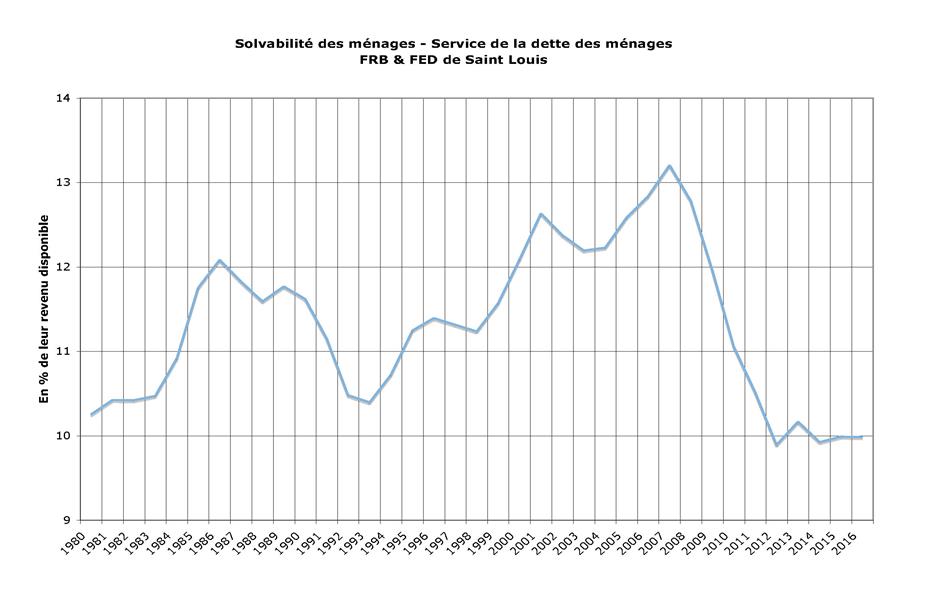

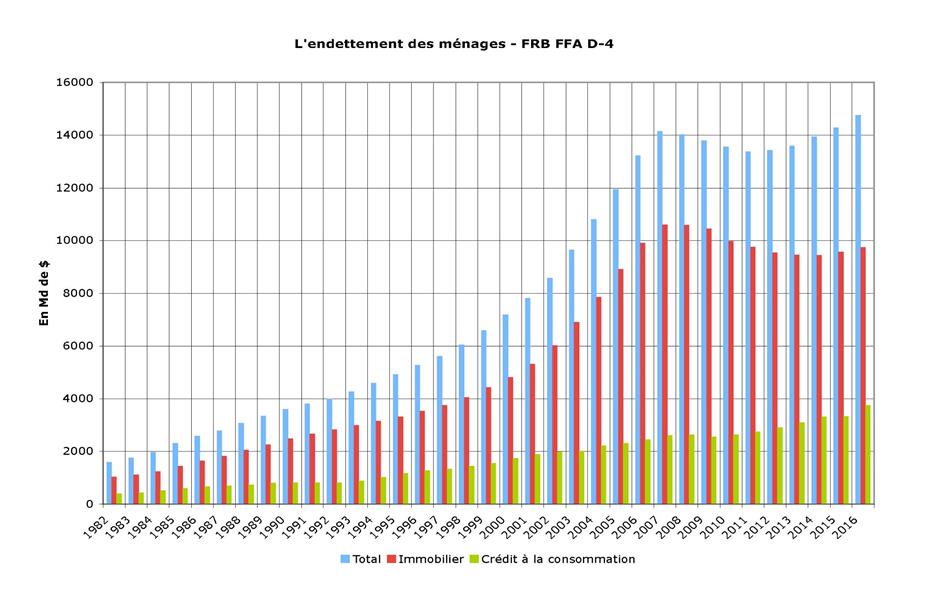

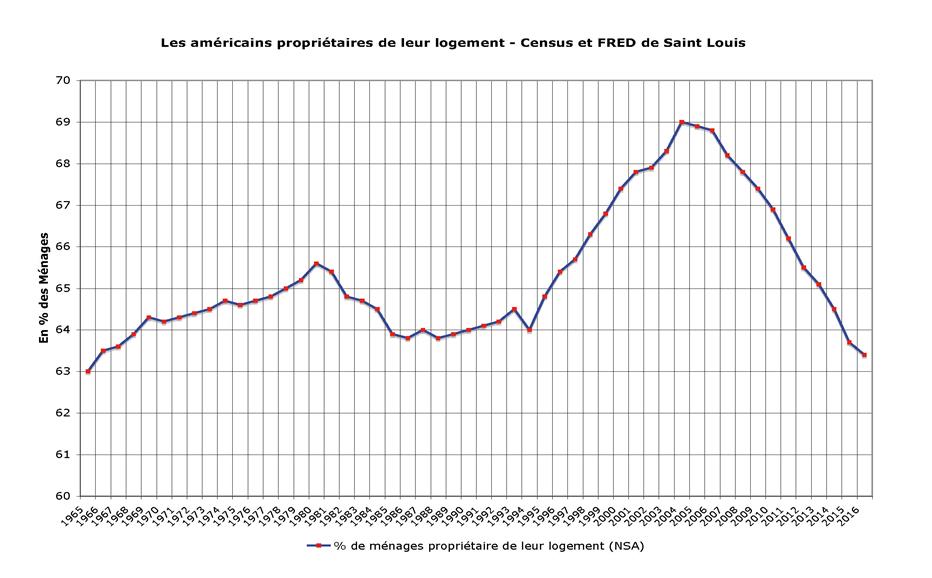

Pour améliorer la présentation de cette dimension

du cycle, nous publions les graphiques élaborés par la société « Bianco Research »

et nous y ajoutons quelques autres, un peu plus anciens du site d’Onubre Einz,

site apparemment bien documenté et auquel il nous

faudra nous confronter un jour, qui soutient la thèse d’un « choc

patrimonial » dans ce secteur depuis la crise de 2007-2009.

Comme

nous l’avons montré, nous n’avons aujourd’hui aucun argument pour remettre en

cause l’optimisme de la bourgeoisie. Notre analyse des cycles précédents nous a

conduits à développer une méthode qui devrait permettre de détecter la partie

finale du cycle : la phase de surproduction, surspéculation que nous

appelons aussi « vague d’accélération ». Les plus courtes de ces

phases ont duré deux trimestres. Par conséquent, en supposant que le deuxième

trimestre qui s’achève soit le point de départ d’une vague d’accélération, il

n’y aurait pas de crise, dans le plus rapide des cas, avant le quatrième

trimestre 2018. Nous n’avons toutefois aucun argument pour affirmer aujourd’hui

que nous sommes entrés dans une vague d’accélération. Mais ce simple rappel des

faits nous conduit à écarter les prévisions d’une crise de surproduction

imminente (en revanche une crise financière, boursière reste toujours de

l’ordre du possible).

Depuis

plus de trente ans, la Critica publie une lettre de conjoncture hebdomadaire

qui est parmi ce qui se fait de moins mal dans le genre. Certes, le marxisme de

la Critica est ici ou là approximatif et surtout lesté d’une compréhension du

développement capitaliste qui laisse de côté la loi de la valeur à l’échelle

internationale pour lui substituer une compréhension très étriquée des concepts

de subordination formelle et réelle du travail au capital. Cependant, par

rapport au marxisme de la chaire, il reste de bonne tenue.

La

Critica a depuis longtemps annoncé l’imminence de la crise de surproduction.

D’abord pour 2015, puis pour 2016. Elle ne s’est jamais expliquée de ses

échecs. Sa dernière analyse annonçait une crise avant la fin août 2018. Comme nous l’avons vu

notre analyse nous conduit à écarter cette perspective.

Le blog marxiste nuevo curso a publié un texte

annonçant une “récession mondiale » imminente ce qui peut se traduire en

bon marxisme par une nouvelle crise de surproduction. Le texte a été traduit en

français par le site des 7 du Québec qui y a ajouté des

considérations de son cru. Commençons par l’original. Le premier graphique

traite du taux d’accroissement du PIB par habitant, ratio supposé donner une

bonne idée de la baisse tendancielle du taux de profit. Le moins que l’on

puisse dire est que le propos est simplificateur.

Que signifie le PIB pour autant qu’il soit

possible de se le représenter dans la langue du marxisme ?

Le PIB donne une approximation du total de la

plus-value, du capital variable et du capital fixe. Soit dans la symbolique

utilisée par le marxisme cf (usé) + v + pl. La partie circulante du capital

constant comme la fraction du capital fixe toujours en activité ne sont pas

mesurées par le PIB, alors qu’ils sont des déterminants importants du taux de

profit. Si le PIB croît, cela signifie que la valeur apparente croît,

c’est-à-dire que la valeur apparente de cf + v +pl croît.

Pour la théorie bourgeoise cela s’explique par

le fait que la productivité des facteurs de production (le capital, la terre,

le travail, et d’autres éventuellement comme le progrès technique, …) s’accroît

tandis que la masse et la valeur de ces facteurs augmente.

Pour le marxisme, la question est beaucoup plus

complexe et prend un tour mystérieux. Pour ce dernier, la seule source de la

valeur est le travail. L’augmentation de la valeur est donc liée à

l’accroissement de la quantité de travail. Si le capital est accumulé, il aura

plus de capital constant accumulé (dont du capital fixe) et également plus de

capital variable. Toutes choses égales par ailleurs, il y aura plus de

plus-value. Par conséquent, la valeur du capital fixe transférée à la valeur du

produit va augmenter ainsi que la valeur créée par le travail vivant dans la

mesure où la masse de celui-ci augmente.

Mais la croissance du PIB, et c’est là que les

difficultés commencent, n’est pas strictement en relation avec l’accroissement

du nombre de travailleurs et n’a rien à voir avec l’accroissement du nombre

d’habitants qui est plutôt un indicateur très primaire de répartition qu’un

indicateur de production. Bref, prendre pour indicateur de baisse tendancielle

du taux de profit, le taux de croissance moyen du PIB ou le taux de croissance

moyen du PIB par actif peut avoir un sens mais le taux de croissance du PIB par

habitant est la formule la moins intéressante. Qui plus est, si nous pouvons chercher

dans le premier une approximation de la baisse tendancielle du taux de profit,

il ne donne rien quant à la prévision des crises qui suppose, quel que soit le

niveau du taux de profit et sa tendance momentanée, une baisse brutale de celui-ci.

On ne doit pas confondre la baisse du taux de profit qui intervient à la fin du

cycle et qui caractérise la crise de surproduction et la baisse tendancielle du

taux de profit qui parcourt plusieurs cycles et, ajoutons nous, au sein d’un

espace géo historique donné.

Revenons

aux difficultés ! La croissance du PIB augmente plus vite que la

population employée. Et cette différence est variable. On entend également parfois

la bourgeoisie, effrayée par le développement de la surpopulation que son mode

de production engendre, se réjouir que le « contenu en emploi de la

croissance » augmente. Ainsi, par exemple, une augmentation de x% du PIB

se traduit par plus d’emplois qu’auparavant. Les économistes, ces représentants

de la bourgeoisie, soufflent : la société bourgeoise pourrait espérer un

répit si elle parvient à nouveau au « plein emploi ». En d’autres

termes, cela signifie que le taux de croissance du PIB par actif supplémentaire

diminue. Le mode de production devient apparemment moins productif et la bourgeoisie

s’en félicite ! Ce sujet rejoint également les interrogations de

l’économie politique sur les gains de productivité apportés par les nouvelles

technologies. Le professeur Solow, prix Nobel 1987, s’inquiétait de voir des

ordinateurs partout sauf dans les statistiques de productivité. Le professeur

oubliait que selon la théorie de Marx, le travail non producteur de plus-value

et le travail improductif augmentent plus vite que le travail producteur de

plus-value. Comme les uns ne produisent ni valeur ni plus-value, même si leur

productivité augmente, la valeur créée par le travail vivant se répartit sur un

nombre de travailleurs plus important. Cela constitue une des explications du

phénomène qui s’exprime par le ralentissement de la croissance du PIB. Mais en

faisant ce constat, nous devons ajouter que, par la même occasion, le PIB est

sous-estimé. Si le travail, soumis au capital, mais non producteur de

plus-value se développe plus rapidement (par exemple dans les sphères de la

circulation du capital) que celui qui produit de la plus-value, et que ce

travail ne produit ni valeur, ni plus-value, il faut ajouter au PIB, le capital

constant circulant utilisé par ces salariés ; ce que ne fait pas le

statisticien en charge du calcul du PIB. Avec la croissance relative du travail

non producteur de plus-value par rapport au travail producteur de plus-value,

la croissance du PIB par salarié ralentit et en même temps, le PIB est

sous-estimé.

Il

est indéniable que l’augmentation du PIB par actif correspond à un

accroissement de la productivité. Mais, pour le marxisme, l’augmentation de la

productivité se traduit par un accroissement de la masse des marchandises et

non de leur valeur. La valeur créée par actif reste, toutes choses égales par

ailleurs, identique tandis que la valeur individuelle des marchandises baisse.

Pourtant,

le PIB par actif augmente ! Quels sont les facteurs qui, du point de vue

du marxisme, favorisent l’augmentation de la valeur créée par actif ?

Nous

avons tout d’abord l’augmentation du temps de travail. Mais ce n’est pas la

tendance historique du capital le plus développé bien que celui-ci s’efforce et

parvient régulièrement à aller à l’encontre de cette tendance.

L’augmentation

de l’intensité du travail permet aussi de produire plus de valeur dans le même

temps. Mais cette augmentation se heurte également à des limites.

L’accroissement

de la part du travail complexe est également un facteur permettant d’augmenter

la valeur produite dans un temps donné. En faisant plus de travail complexe que

de travail simple, la même force de travail crée plus de valeur dans le même

temps.

Il

en va de même avec le développement du travail qualifié. Si la proportion de

travail qualifié s’accroît dans la société, une force de travail dont la valeur

est plus élevée créera également plus de valeur qu’une autre moins qualifiée.

Même si l’allongement de la scolarité est, pour une grande part, une manière de

gérer la surpopulation engendrée par la production capitaliste et adapter son

comportement aux exigences de la société, elle relève la valeur de la force de

travail.

Mais

tous ces facteurs se meuvent dans des limites relativement étroites et parfois contradictoires

par rapport au dernier aspect de la théorie marxiste, aspect totalement occulté

non seulement par les représentants des classes dominantes mais aussi par les

pseudo-marxistes : il s’agit de l’action de la loi de la valeur à

l’échelle internationale. Cette loi nous dit que le travail national plus

productif (et l’on peut étendre cette proposition à l’intensité, à la qualité

et à la complexité du travail) compte sur le marché mondial comme du travail

plus intense. C’est ce phénomène qui conjugués aux autres explique que, par

exemple, si le PIB du Brésil et de la France sont très proches, le premier est

réalisé par environ 100 millions d’actif tandis que l’autre n’en compte que 25

millions. Quand la France échange des Airbus contre du soja, le pays le plus

riche exploite le plus pauvre en échangeant au moins (l’exploitation serait

encore plus grande si nous tenons compte des improductifs plus nombreux et du

temps de travail plus court dans le pays le plus développé) 1 jour de travail

contre 4 dans l’autre. Mais dès lors que joue la concurrence, la valeur

nationale la plus élevée est ramenée au niveau du prix mondial. Si les

entreprises concernées ne sont pas éliminées, elles auront une valeur ajoutée

apparente moins élevée que celle des entreprises qui s’inscrivent pleinement

dans le cadre d’une division internationale du travail correspondant, et

au-delà, aux différences de productivité nationales. Et comme le PIB est la

somme de ces valeurs ajoutées, nous devons déduire d’un développement plus

rapide de la productivité dans les pays capitalistes les moins développés, de

l’évolution de la position de ces pays dans la division internationale du

travail et de la concurrence accrue que ce phénomène engendre, qu’il y aura une

incidence défavorable sur la progression du PIB dans les pays les plus

développés.

C’est

donc en simplifiant les faits et en déformant sinon en escamotant la théorie

révolutionnaire qu’il est possible d’affirmer que la baisse du taux de

croissance du PIB par habitant exprime la baisse tendancielle du taux de profit

et nous préviendrait d’une crise de surproduction imminente. Qui plus est les

tendances récentes du taux de profit montrent qu’il serait plutôt orienté à la

hausse. A partir des données qui nous servent à faire les projections que nous

exposons ci-dessus, nous avons, dans le passé, calculé une approximation du

« taux de profit général ». Le calcul mis à jour à partir des

dernières données nous donne le tableau suivant :

|

Cycle

|

Taux de

profit général dans la période d’accumulation

|

|

01

|

40%

|

|

02

|

42%

|

|

03

|

39%

|

|

04

|

37%

|

|

05

|

39%

|

|

06

|

34%

|

|

07a

|

33%

|

|

07b

|

30%

|

|

08

|

31%

|

|

09

|

30%

|

|

10

|

33%

|

|

11

|

37%

|

Depuis

le 9ème cycle (1991-2001) l’approximation du « taux de profit

général » dans la période d’accumulation a tendance à augmenter. Il faut,

pour le cycle en cours, qui n’est pas terminé et qui affiche aujourd’hui un

taux proche de 34%, remonter au cinquième cycle pour trouver un taux moyen aussi

élevé. Le niveau du taux de profit et sa tendance récente n’ont jamais été déterminants

pour éviter les crises. Bien au contraire, un taux de profit élevé favorise la

surproduction de marchandises tandis que la baisse du taux de profit qui

intervient au moment de la crise et qui marque la fin du cycle est une baisse

brutale, soudaine, qui ne relève pas de la baisse tendancielle du taux de

profit laquelle parcourt plusieurs cycles.

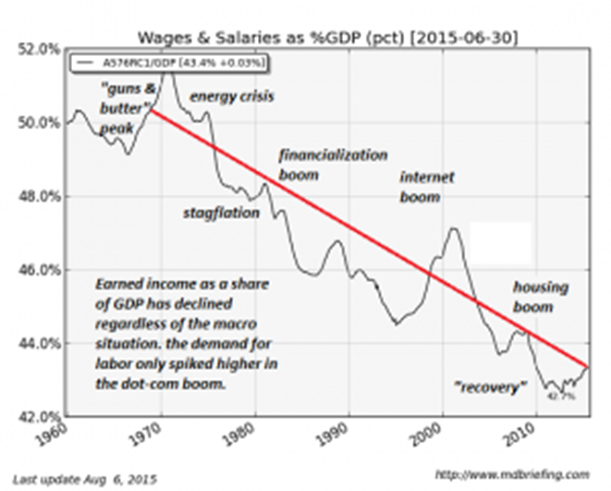

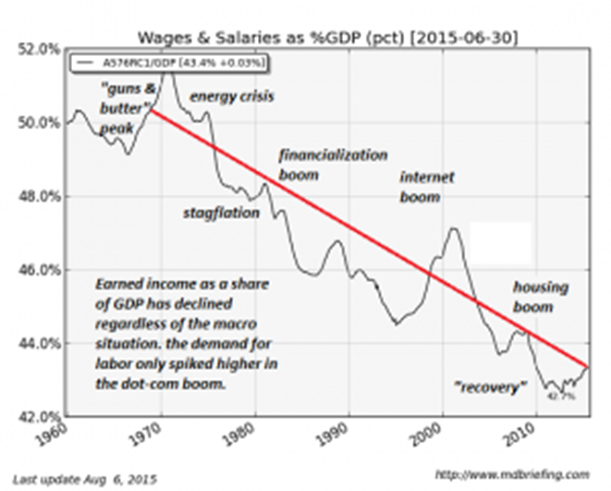

Un

des facteurs fondamentaux qui explique cette tendance du taux de profit à se relever

est justement donnée par Robert Bibeau pour qui elle constitue un indicateur

d’une crise imminente. Il s’agit de la part des salaires dans le PIB (cf.

graphique ci-dessous que nous extrayons du texte de Robert Bibeau). Elle a eu

tendance à reculer depuis le début des années 1970 de près de 10 points. La

bourgeoisie américaine a su faire payer au prolétariat et aux classes moyennes

le prix du déclin relatif du capitalisme étasunien sur le marché mondial.

Nous

avons montré dans le livre « Aux fondements de crises » ce que Marx

et Engels pensaient des théories sous-consommationnistes et en quoi leur

conception des crises n’avait rien à voir avec ce type de théories.

Le

grain de vérité que cachent les conceptions sous-consommationnistes réside dans

le fait que le marxisme considère que la masse des marchandises et la

composition matérielle du produit social (moyens de consommation, moyens de

production, …) sont des éléments du potentiel de crise.

Dès

lors que le capital a pour but la production d’un maximum de plus-value, la

part du produit social destiné à satisfaire la consommation du prolétariat tend

à baisser. Et,

d’un autre côté, en augmentant la masse des marchandises, la dévalorisation du

capital démultiplie le potentiel de la surproduction que l’accumulation

suscitée par la recherche du maximum de plus-value favorise.

En

contre-tendance, avec le développement de la production capitaliste se

développe une classe moyenne improductive dont une des fonctions économiques

est de consommer la plus-value tandis que le capital lui-même est conduit à

engager une part croissante du capital avancé dans la sphère de la circulation

(commerce, publicité, études de marché, …), sphère qui ne produit pas de

plus-value mais en consomme, pour réaliser le produit social. D’autre part, les

revenus des classes dominantes ne sont pas exclusivement le salaire même s’il

peut prendre la forme du salaire de direction et donc intégrer une part de la

plus-value. Les dividendes, la rente foncière, la spéculation, … sont autant de

sources de revenus dont une partie servira à la consommation des classes

supérieures. Enfin, l’endettement à travers les crédits à la consommation ou

immobilier peut jouer un rôle. Il faudrait donc montrer que la part de la consommation

baisse dans le PIB pour éventuellement se poser des questions sur la proximité

d’une crise dont on ne pas dire pour autant qu’elle est imminente. Or depuis

l’après-deuxième guerre mondiale, aux Etats-Unis, la consommation évolue dans

une fourchette de 60 à 70 % du PIB sans jamais être un signe annonciateur de

crises.

Le

troisième argument (deuxième de Nuevo Curso) repose sur l’indice de la

production industrielle allemande qui, dès lors qu’il baisserait pendant trois

mois consécutifs, serait immédiatement suivi d’une crise. La série historique

pour établir ce pronostic est relativement limitée (de 2008 à 2018) et elle

suggère une crise en 2011-2012 qui, en fait, a été évitée. Nuevo Curso met en

rapport cette baisse avec la menace d’une guerre commerciale. Les groupes de

pression en faveur de l’or qui broient systématiquement du noir pour convaincre

qu’il est temps d’acheter de l’or, partent des mêmes statistiques pour les

mettre en relation avec la baisse de la demande chinoise du fait du

ralentissement de l’accumulation du capital en Chine. Enfin, les économistes

allemands les plus optimistes « avaient relativisé les signes

avant-coureurs qui se multipliaient. Le ralentissement de la croissance au

premier trimestre, de 0,3 % seulement ? Des effets

exceptionnels : une conséquence des grèves dans l’industrie en janvier,

des jours fériés ou de cette fâcheuse épidémie de grippe, qui a cloué au lit

les travailleurs allemands, assuraient-ils mi-mai. Jusqu’à ce que Destatis

annonce, le 7 juin, un nouveau recul des commandes de l’industrie de 2,5 %, le quatrième d’affilée.

Une telle baisse n’avait plus été observée en Allemagne depuis la crise

économique de 2009. » (Le Monde, 20/06/2018)

Quoiqu’il en soit, dans son « flash conjoncture pays

avancés » du 6 juillet 2018, le Bureau

Diagnostic et Prévisions – International du Ministère de l’Economie et des

Finances (France) nous informe que « Par pays, les

indices PMI [indicateur de référence de l’activité du secteur

manufacturier NDR] progressent en Allemagne et en Italie dans les

deux secteurs [Industrie et Services NDR], mais ils sont stables en Espagne

dans l’industrie (à 53,4) et reculent dans les services (55,4 après

56,4). En parallèle,

en mai, la production industrielle repart à la hausse en Allemagne (+2,6 %

après −1,3 %) et en Espagne (+0,9 % après −1,8 %).

Les commandes à l’industrie enregistrent dans le même temps un net rebond en

Allemagne (+2,6 % après −1,6 %). » (Souligné par le

rapport)

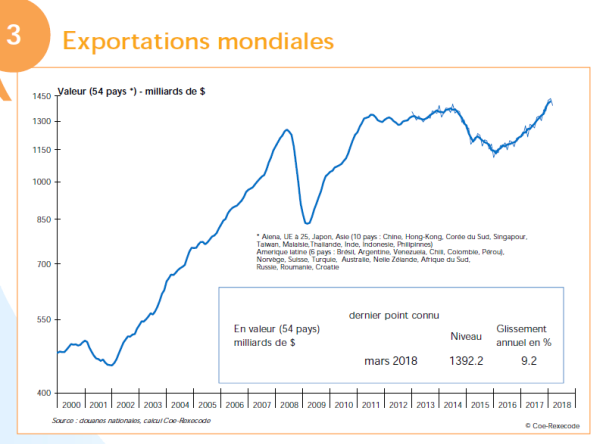

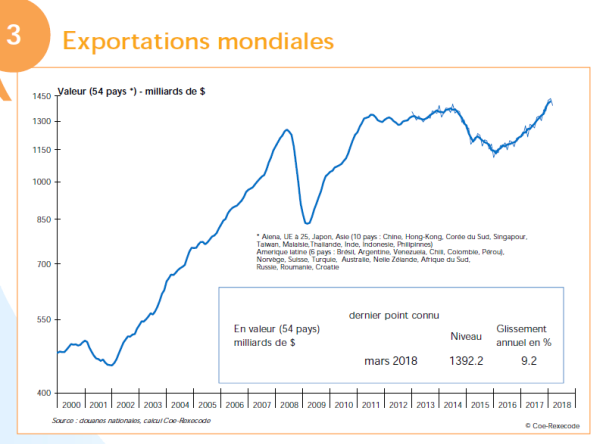

Les derniers arguments ont trait à la baisse des investissements

internationaux et aux incidences de la guerre commerciale ouverte par les

Etats-Unis. Tout d’abord, on ne voit pas en quoi ces faits ouvrent la

perspective d’une crise imminente, ce qui est l’objet du texte. Comme le montre

le graphique suivant qui retrace l’évolution des exportations mondiales, la

montée du protectionnisme est lisible depuis la dernière crise dans la mesure

où le commerce mondial augmente désormais moins vite que le PIB, bien que ces

derniers temps, un nouveau record ait été atteint. Il avait été précédé d’une

forte baisse des exportations mondiales, et donc de capital-marchandises, qui

pouvait bien augurer d’une nouvelle crise, comme nous l’escomptions, mais

celle-ci n’est pas venue.

Il est fort possible qu’une nouvelle phase se soit ouverte avec

l’arrivée de Trump au pouvoir mais la grande bourgeoisie libre échangiste n’a

pas dit son dernier mot comme le montrent les atermoiements du gouvernement

britannique face au Brexit ou encore la réaction du patron de Harley Davidson, présenté

à l’origine comme un soutien de Trump, désormais favorable à accumuler une

partie du capital de l’entreprise en dehors des frontières des Etats-Unis pour

contourner les représailles européennes en matière de droits de douanes.

Il

est donc bien évident que l’anticipation des crises est un enjeu extrêmement

important pour le mouvement communiste, tant du point de vue scientifique que

du point de vue pratique. Encore faut-il le faire sur la base du marxisme et

non de considérations empruntées à l’économie politique.

Ce

texte est le chapitre 20 du livre « Le cycle des crises aux Etats-Unis

depuis 1929 »

Nous avons vu que deux cycles comportaient plus

d’une vague d’accélération. Il s’agit du cinquième et du huitième cycles. Par

conséquent, plusieurs vagues de décélération sont aussi présentes et, par la même

occasion, autant de points de retournement (relatifs au sous-cycle). Nous

établirons donc, pour ces cycles et sous-cycles, l’ensemble des séquences et

phases parcourues.

Le cinquième cycle est un cycle

particulièrement complexe. Il comprend plusieurs vagues dont deux avant le

point de retournement général.

Cette vague n’est pas détectée par la méthode

des moyennes mobiles (la hauteur ne dépasse pas 2). Cependant, nous la

qualifions en tant que telle car elle débouche sur une crise boursière

importante. Ce cas illustre bien l’autonomie relative que peut avoir la sphère

du capital fictif par rapport à celle du capital réel. Le point bas relatif du

rapport i/p correspondant à cette vague non identifiée intervient au cours du

quatrième trimestre 1961 - premier trimestre 1962.

Cette vague aboutit au krach du 28 mai 1962. Il

est entré dans la littérature économique et financière comme le « krach de

l’électronique ».

Il est aussi présenté comme un des premiers krachs éclairs de l’histoire.

Par conséquent, nous pouvons délimiter une

vague (v1) qui n’aurait pas été anticipée par la méthode des moyennes mobiles,

ni, convenablement, par la méthode de la tangente.

En examinant les données du graphique, les

frémissements des moyennes mobiles, les cours de bourse, nous arrivons au

résultat suivant :

Vague de décélération : 1961 ; 2 et

1961 ; 3

Phase de prospérité : 1961 ; 4 (point

de retournement)

Phase de post prospérité : 1962 ; 1

Vague d’accélération : 1962 ;

2 et 1962 ; 3

Cette vague, non reconnue, se traduit par une

crise financière mais ne débouche pas sur une crise de surproduction.

A partir de 1962 ; 4, nous pouvons faire

débuter une nouvelle vague de décélération. La deuxième vague, la première

détectée par nos méthodes, intervient également avant que le point de

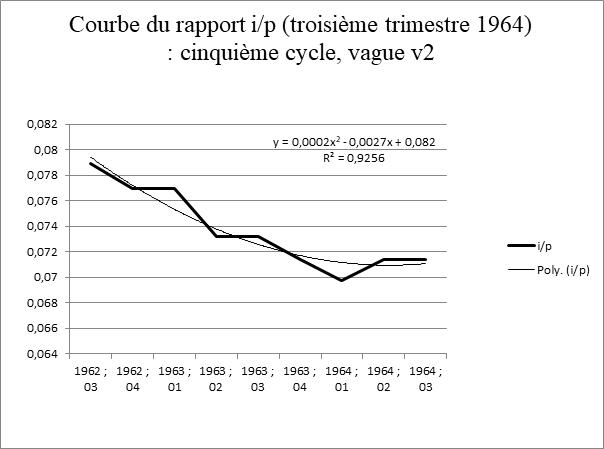

retournement général n’apparaisse. En revanche, il s’agit du point le plus bas

du cycle du rapport i/p. Il est atteint le premier trimestre 1964.

Le calcul à partir de l’équation du troisième

trimestre 1964, la première équation exploitable car la courbe de tendance

affiche un point bas, indique que le premier trimestre 1963 clôt la vague de

décélération. La phase de prospérité va du deuxième trimestre 1963 au premier

trimestre 1964. Elle dure donc 4 trimestres.

En ce qui concerne la séquence suivante, les

calculs indiquent que la phase de haute prospérité dure deux trimestres et que

la vague d’accélération commence au quatrième trimestre 1964. Comme cette vague

ne débouche pas non plus sur une crise de surproduction, la question de la

durée de la vague se pose. Du point de vue des moyennes mobiles, elle dure cinq

trimestres pour prendre fin au quatrième trimestre 1965.

D’un autre point de vue, on peut considérer que

cette vague s’éteint alors qu’elle est à peine formée, car un maximum du

rapport i/p est atteint au quatrième trimestre 1964. Cependant, un maximum du

cours boursier ne sera atteint qu’au premier trimestre 1966, le trimestre du

point de retournement général et un point bas relatif du rapport i/p.

Cette vague d’accélération, mise en évidence

par les moyennes mobiles est, en même temps, une vague de décélération du point

de vue de l’analyse des courbes. Contrairement à la plupart des autres vagues,

mais elles interviennent après le point général de retournement, il ne s’agit

pas d’une vague d’accélération surspéculative (le cours boursier évolue à

contrario des déterminants fondamentaux de celui-ci). Toutefois, un point haut

du cycle boursier suit la vague d’accélération identifiée selon les moyennes

mobiles. D’une certaine manière, la vague d’accélération qualifiée par les

moyennes mobiles anticipe ce point haut.

La même séquence, analysée avec la méthode de la

tangente, se présente comme une phase de décélération et de prospérité qui

aboutit à un point haut boursier au moment du point de retournement, ce qui

signifie que ce sous cycle boursier est resté uniquement spéculatif car le

maximum du cours boursier correspond au minimum relatif du rapport i/p.

Les deux méthodes envoient des signaux à la

fois contradictoires et complémentaires. Rétrospectivement, nous pouvons nous

en accommoder, mais un marxiste de l’époque aurait été embarrassé pour analyser

la situation à partir des méthodes que nous essayons de développer.

Donc d’un côté, il faudrait prolonger la vague

d’accélération jusqu’au quatrième trimestre 1965, de l’autre, elle prend fin au

quatrième trimestre 1964, pour laisser la place à une vague de décélération.

Dans ce dernier cas, la vague d’accélération est avortée et ne débouche sur

rien.

La vague v2, à peine mise en évidence, s’éteint

progressivement. Notons qu’elle apparaît avant le point de retournement des

taux, ce qui implique qu’elle ne soit pas retenue comme une vague significative

du point de vue du cycle des crises de surproduction.

Dans ce cycle le rapport i/p procède par

paliers. A chaque vague, il fait un bond et le niveau général atteint lors de

ces vagues intermédiaires ne sera plus jamais retrouvé dans ce cycle ni dans

les cycles suivants. Pour toute une période historique, la structure du rapport

est définitivement modifiée ; un saut qualitatif dans le rapport i/p

semble se réaliser au cours de ce cycle.

Il s’agit d’un cycle de transition d’une forme

de cycle à une autre.

La vague de décélération prend corps à partir

du premier trimestre 1965. Elle dure deux trimestres puis laisse la place à une

phase de prospérité de trois trimestres. Le point de retournement qui ferme

cette phase se situe au premier trimestre 1966. Ensuite, la phase de post

prospérité dure jusqu’au troisième trimestre 1966. A partir du quatrième

trimestre, nous délimitons une nouvelle vague d’accélération. Le point bas du

cours boursier est atteint au quatrième trimestre 1966 ; il marque l’acmé

de la crise financière. Nous pouvons clôturer cette vague au deuxième trimestre

1967 qui marque un apogée du rapport i/p.

Selon les moyennes mobiles cette vague débute

un trimestre plus tôt pour s’achever 7 trimestres plus tard (premier trimestre

1968).

Cette troisième vague d’accélération va

également s’éteindre pour laisser la place à une quatrième qui va clore ce

cinquième cycle. Cette troisième vague ne débouche donc pas sur une crise de

surproduction et ce n’est qu’avec la fin de la vague d’accélération que nous

retrouvons une tendance à la surspéculation (ce qui est plus conforme à la

règle).

Les équations de la courbe de tendance de la

quatrième vague ne sont pas très satisfaisantes ; c’est un cas où les

moyennes mobiles donnent un meilleur résultat. En confrontant les résultats,

nous pouvons arriver à la synthèse suivante. La vague de décélération est

réduite à un trimestre (1967 ; 3) ; la phase de prospérité dure 3 trimestres

(point de retournement relatif 1968 ; 2). La phase de haute prospérité

serait réduite à 1 trimestre (1968 ; 3). La vague d’accélération dure 5

trimestres, à partir du quatrième trimestre 1968. Ce dernier correspond à un

point haut boursier qui marque le début de la crise boursière (décembre 1968).

Cette quatrième vague d’accélération (la

troisième identifiée selon nos méthodes) débouche sur une crise de

surproduction. Avec la méthode des moyennes mobiles, elle prend corps dès que

le retournement de tendance s’affirme, soit avec le quatrième trimestre de

1968. Le calcul par défaut de la demi-pente relative positive pointe sur un

trimestre déjà dépassé (deuxième trimestre 1968). La confrontation avec

d’autres séries permettrait même de ramener le point de départ de la vague

d’accélération, selon les moyennes mobiles, au deuxième trimestre 1969.

Le rapport i/p, nous l’avons vu, est un des

rapports les plus intéressants tant sur le plan théorique que pratique. Il est

également le plus approprié pour suivre les évolutions de la valeur du capital

fictif en relation avec le cycle du capital réel car ce rapport réunit les deux

grands critères qui influencent celle-ci (le rapport unitaire intérêt/profit

donne une approximation de R*/i, le revenu anticipé escompté par le taux

d’intérêt)

Nous avons vu que ce cycle avec ses trois

(quatre si nous réintégrons le krach de l’électronique) vagues d’accélération

du rapport i/p était particulièrement complexe. Cependant, du point de vue des

autres taux et rapports, il se présente comme un cycle classique dont le point

bas est atteint au premier trimestre 1966.

Le calcul de la tangente à partir de la courbe

du rapport k/p indique un début de vague d’accélération au deuxième trimestre

1968. A partir des données du deuxième trimestre 1968, le calcul de la pente de

la tangente pointe sur le premier trimestre 1968, en tant que point de départ

de la vague d’accélération.

D’un point de vue prédictif, la courbe du

rapport k/p a donné la meilleure estimation, mais le parachèvement de la

délimitation de la vague d’accélération repose sur la méthode des moyennes

mobiles à partir de la courbe du rapport i/p.

Le huitième cycle, comme le cinquième, est

également un cycle à vagues. Il en comprend deux. Elles ne surviennent qu’une

fois le point de retournement de la période d’accumulation franchi. De ce point

de vue, c’est-à-dire par rapport à la perspective d’une crise de surproduction,

ces deux vagues sont qualifiées.

La première vague de décélération débute avec

le nouveau cycle (premier trimestre 1983). Selon le calcul, elle dure deux

trimestres. La phase de prospérité se poursuit sur trois trimestres, jusqu’au

point de retournement (premier trimestre 1984). La vague d’accélération

commencerait à partir du quatrième trimestre 1984 et finirait avec l’apogée du

rapport i/p (quatrième trimestre 1986). Du point de vue des moyennes mobiles

(dans une version lâche qui ne tient pas compte de la hauteur moyenne des

vagues) la vague, commencée au troisième trimestre 1984 se poursuit jusqu’au

deuxième trimestre 1987.

L’année 1987 va être le témoin d’une importante

crise financière. L’apogée du cours boursier est atteint en août 1987 et le

point bas en octobre 1987, peu après le krach du 19 octobre 1987. La crise de

surproduction, bien que vraisemblablement entamée

(ce qui n’est pas reconnu officiellement), ne va pas se poursuivre ; elle

est enrayée.

Donc, la crise financière, survenant alors que

la décrue du rapport i/p est commencée, apparaît, pour une part, comme

l’aboutissement de la longue vague ouverte fin 1984. En même temps, elle

intervient alors que la décrue du rapport i/p est amorcée et donc que la vague

d’accélération s’éteint. Ces faits illustrent à nouveau l’autonomie relative de

la sphère financière. En même temps, ils montrent que les crises véritables

sont, jusqu’à présent, précédées d’une vague d’accélération.

Nous pouvons faire repartir une seconde vague,

à partir du point haut intermédiaire atteint par le rapport i/p au quatrième

trimestre 1986.

Le point haut du cycle boursier est atteint

dans ce qui équivaut à la phase de prospérité de ce sous-cycle (en même temps,

il est l’aboutissement de la vague d’accélération précédente). Le point de

retournement relatif du ratio i/p, propre à ce cycle intermédiaire, arrive au

troisième trimestre 1987 (le trimestre de l’acmé de la crise financière) donc,

complètement à l’inverse des attentes. Mais, ici, le point bas du ratio i/p est

en avance par rapport au point de retournement général des autres taux et

rapports (1988 ; 4). Les calculs à partir des équations des taux et

rapports, une fois le point de retournement général franchi, permettent

d’affiner le point de départ de la deuxième vague d’accélération. Celle-ci se

termine par une crise de surproduction tandis qu’une nouvelle crise financière

est concomitante de la crise de surproduction. Ce cas montre, une nouvelle

fois, l’autonomie relative de la sphère du capital fictif. En même temps, il

dément l’idée que c’est la crise financière qui est la cause de la crise de

surproduction. Celle-là est devenue une composante organique de celle-ci.

Si nous qualifions la vague d’accélération

uniquement à partir du point de retournement des taux et autres rapports (soit

l’équation au premier trimestre 1989), la projection de la demi-pente de la

tangente à partir de l’équation correspondante du « taux de profit

d’entreprise » (-0,0005x2 + 0,0071x + 0,0909) pointe sur le

premier trimestre 1989.

Dans ce cycle, à deux vagues, traversé par le

krach boursier d’octobre 1987 et une crise de surproduction enrayée, dans ce

cycle qui voit la fin d’une époque historique majeure (la fin des faux

socialismes de l’Europe de l’Est et de la dite « guerre froide »), le

cycle du rapport i/p se montre moins précis

que celui du taux de profit d’entreprise, par exemple, comme l’avait déjà

montré l’analyse des moyennes mobiles.

Pour chacune des vagues des deux cycles

multivagues, le tableau reprend les données récapitulatives suivantes :

Equation de référence : Il s’agit de

l’équation sur laquelle reposent les calculs. C’est, en principe, l’équation de

la courbe de tendance un trimestre après le point de retournement.

Début équation (point de retournement) : Il s’agit du

point de départ de la courbe de tendance. Le point de départ est le point de

retournement (donc le point le plus haut du rapport i/p atteint pendant la

crise de surproduction).

Début vague décélération : Date (année ;

trimestre) du début de la vague de décélération

Fin vague décélération : Date (année ;

trimestre) de la fin de la vague de décélération

Début phase prospérité : Date (année ;

trimestre) du début de la phase de prospérité

Fin phase de prospérité (point de

retournement) :

Date (année ; trimestre) de fin de la période de prospérité. Cette date

correspond au point de retournement soit le point bas du rapport i/p.

Début phase de post prospérité : Date (année ;

trimestre) de début de la période de post prospérité (haute prospérité)

Fin phase de post prospérité. Date (année ;

trimestre) de fin de la phase de post prospérité (haute prospérité). Elle

résulte du calcul du début de la phase d’accélération.

Début vague d’accélération : Date (année ;

trimestre) du début de la vague d’accélération

Fin vague d’accélération : Date (année ;

trimestre) de fin de la vague d’accélération

Conclusion de la vague : Commentaire sur

l’issue de la vague.